Wat weet u over de financiële balans en de structuur ervan? Dit verslag is essentieel voor ondernemingen, omdat het bijdraagt aan hun financiële gezondheid. Het is ook zeer nuttig bij strategisch belangrijke beslissingen, omdat het u informeert welke middelen u wel en niet hebt. Als u dat nog niet wist, gaan we uitleggen waaruit het bestaat, hoe het is opgebouwd en waar u de uitbesteding van diensten kunt onderbrengen. Zullen we beginnen?

Wat is een financiële balans?

Zoals de naam al aangeeft, is het niets anders dan een document waarin een studie of analyse van de financiële staat van een onderneming wordt opgesteld. Het weerspiegelt eventuele activa, waardepapieren, spaargelden of uitgaven. Dit alles in detail, zodat u een volledig beeld krijgt van wat de situatie is.

Besef dat financiële balansen “momentopnamen” zijn van specifieke momenten. Met andere woorden, in tegenstelling tot andere verslagen, zoals een jaarlijkse begroting, geven balansen geen toekomstprognoses. Het beschrijft gewoon alle uitgaven en alle inkomsten die een onderneming heeft op het moment dat het verslag wordt opgesteld, en geeft het eindresultaat.

Waarom is het belangrijk om over dergelijke informatie te beschikken?

Omdat het analytische instrumenten zijn die u nauwkeurige informatie verschaffen over het financieel beheer van uw onderneming. Het belangrijkste voordeel van een balans is dat u een breed en nauwkeurig overzicht krijgt van de financiële toestand van uw bedrijf. U kunt deze gegevens gebruiken om nieuwe investeringen of aanwervingen te beoordelen, of om te zien waar u kosten kunt besparen.

Wat is de structuur van een balans?

Over het algemeen bestaan deze verslagen uit drie delen. Vanzelfsprekend zullen de ondernemingen met een grotere economische omvang hun balans in veel meer subposten verdelen. Desondanks moet altijd de volgende structuur worden aangehouden.

De activa

Dit zijn de zaken van waarde die uw bedrijf bezit. Bijvoorbeeld, een activa kan een machinepark zijn dat u bezit. Ook schulden of contracten die een derde met u is aangegaan, maken deel uit van uw vermogen. Er moeten echter twee soorten worden onderscheiden:

- Vlottende activa. Vlottende activa zijn activa die onmiddellijk voor geld kunnen worden verhandeld. Het zijn goederen, producten, investeringen, aandelen of andere zaken die tegen hun huidige marktwaarde kunnen worden ingewisseld. Ze weerspiegelen de huidige liquiditeit van uw bedrijf.

- Vaste activa. Anderzijds zijn vaste activa alle activa die niet binnen één jaar in geld kunnen worden omgezet. Dit zijn zaken die een economische waarde hebben, maar die u om de één of andere reden niet onmiddellijk in geld kunt omzetten. Bijvoorbeeld, als u een kantoorgebouw bezit, zou dit normaal gesproken worden gerekend tot de vaste activa, omdat de verkoop van zo’n groot pand lang kan duren. Een ander geval van vaste activa zijn langetermijninvesteringen die u mogelijk hebt gedaan.

Passiva

Dit omvat alle schulden of verplichtingen die uw bedrijf is aangegaan met een andere entiteit, merk of individu, of het nu gaat om leningen of eenvoudigweg contracten. Een veel voorkomend geval is de uitbesteding van diensten. In het algemeen gaat het om vaste maandelijkse, driemaandelijkse of jaarlijkse uitgaven die moeten worden opgevat als schulden, d.w.z. geld dat u aan een ander bedrijf verschuldigd bent. U dient onderscheid te maken tussen:

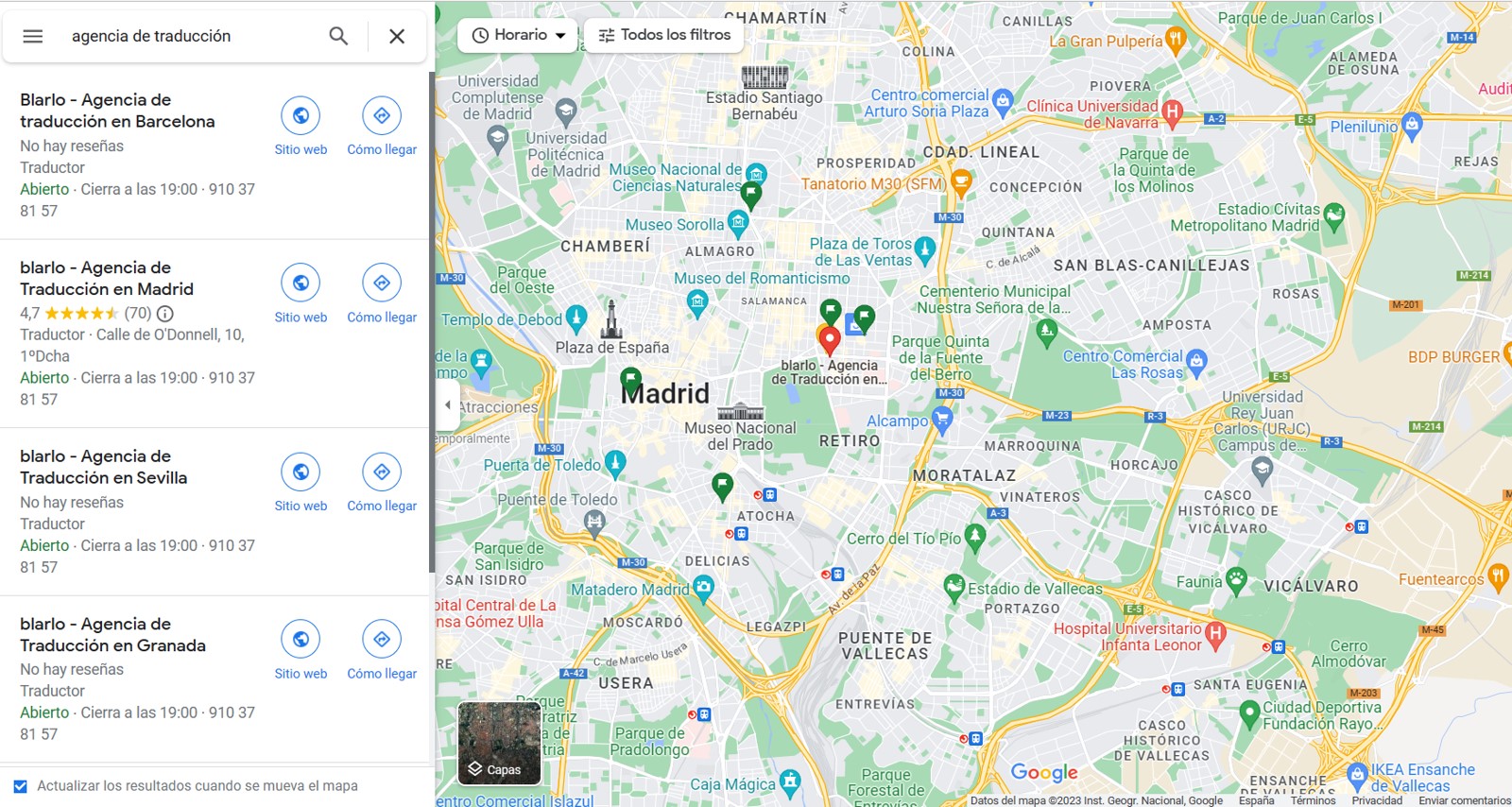

- Vlottende passiva. Dit zijn middelen die in minder dan één jaar moeten worden terugbetaald. Hieronder vallen schulden zoals de huur van panden of de huurkoop van machines of andere bedrijfsmiddelen. Evenzo zou de uitbesteding van diensten een vlottende passiva zijn. Als u bijvoorbeeld een vertaalbureau of een reclamebureau hebt ingeschakeld, moet u de uitsplitsing in deze rubriek opnemen. De reden is dat het financieel gezien kleine schulden zijn die uw bedrijf bij een derde partij maakt.

- Vaste passiva. Verplichtingen die niet binnen één jaar vervallen. De meest voor de hand liggende voorbeelden zijn leningen, hypotheken of aankopen voor de lange termijn.

Netto vermogen

Dit is het cijfer dat resulteert wanneer de passiva van de activa worden afgetrokken. Het streven is altijd om een positief bedrag te krijgen, anders zou uw bedrijf failliet kunnen gaan of verlies lijden. Met dit resultaat kunt u een min of meer nauwkeurige “momentopname” maken van de financiële positie van uw onderneming. Het is zeer nuttig te weten hoeveel kapitaal u beschikbaar zou hebben voor investeringen, herstructureringen en andere relevante beslissingen.

Nu u weet hoe u een balans opstelt en hoe deze is opgebouwd, kan dit verslag u helpen om te beoordelen of u al dan niet nieuwe investeringen kunt doen. Eén van de meest kosteneffectieve is een vertaalbureau, omdat het u zal helpen uw bedrijf te laten groeien. Bij Blarlo helpen we u een handje om uw doelen te bereiken, neem contact met ons op!